助力资本市场高质量发展:提高制度包容性、完善公司治理、提升投资者回报

一、高质量发展资本市场是当前中国金融体系建设的重要任务

“十四五”期间,中国资本市场全面深化改革成效显著,高质量完成多项规划目标,包括注册制改革全面落地,科技型企业融资渠道更加畅通,上市公司分红、回购力度持续加大,资源配置效率持续提高。展望未来,构建与中国式现代化相匹配的资本市场,对中国在未来全球金融竞争中赢得主动具有决定性意义。

目前国内融资体系过于依赖债务融资,“债务积压”成为影响重点行业和企业高质量发展的主要因素;融资体系的单一性也会影响货币政策传导机制。大力发展股权融资,是解决上述问题的关键。同时,一个高效的股市可以鼓励科技创新,IPO是PE/VC投资新兴产业初创公司并成功退出的核心渠道。此外,人口老龄化的社会需要更多养老保障,提供更多长周期、高收益的金融产品是实现这一目标的关键,而这离不开股票等权益类产品。

二、A股上市公司中长期业绩评估与问题分析

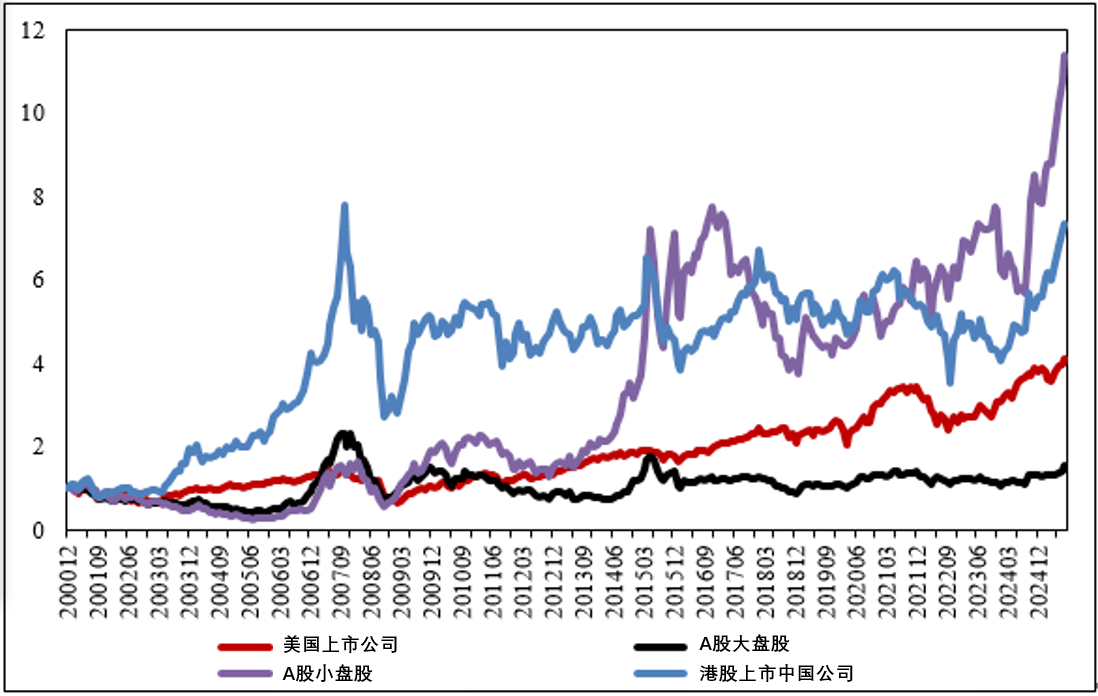

基于本人与合作者的近期研究[1],在2000-2018年这一较长周期内,我国A股市场的年均投资回报率低于印度、巴西、日本、美国等主要市场的年均回报率,也远低于境外(港股和美股)上市中国公司的同期年均回报率。特别地,A股市场大盘股(市值最高的30%股票)、小盘股(市值最低的30%股票,并剔除“微盘股”)表现有分化(见图1),其中小盘股中长期回报与成熟市场的股票相当。去年9.24一揽子增量政策出台后,A股和港股市场回稳向好,其中在港股上市的中国科技公司、A股小盘股表现更佳。

图1. A股市场大盘及小盘股股票的买入持有月回报率(2000年-2025年8月)

注:该图显示了A股市场的大盘股和小盘股上市公司,美国上市公司和在港股上市的中国公司的买入持有回报率(使用滞后一年的市值作为权重);小盘股和大盘股公司由滞后一年的所有A股公司的市值分布的30%和70%分位点确定(小盘股样本剔除了股价最低的“微盘股”股票,也未包含北交所股票);每年会做一次大、中、小盘股的归类。该回报率是通过累积各市场内所有股票的市值加权月回报率计算得出(使用滞后一年的市值作为权重)。回报率在月底计算,考虑了股票拆分并包含现金股利;名义回报以本地货币计算,并根据本地通胀进行调整转换为实际回报率。通胀率由上市国家(地区)的月均CPI来衡量。

分析背后深层次原因,首先是上市和退市过程中的制度问题。长期以来,核准制下对企业上市包容度不够,A股上市公司的行业分布与产业发展前沿存在错配。同时,A股一段时间内存在“退市难”的问题,对业绩不佳、违规企业的淘汰力度不够。这些导致A股市场对上市公司的“逆向选择”和竞争不足。

为了破解这些问题,2019年设立科创板并试点注册制,2020年修订《证券法》,2023年4月注册制在A股市场全面落地。注册制改革提高了发行上市包容性,大幅修正了上市公司行业与产业发展前沿错配的问题,提高了上市公司违规成本。监管部门同步推动退市制度改革并严格执行,2022-2024连续三年每年A股退市公司超过45家(2024年超过50家),远高于此前年份的总和。

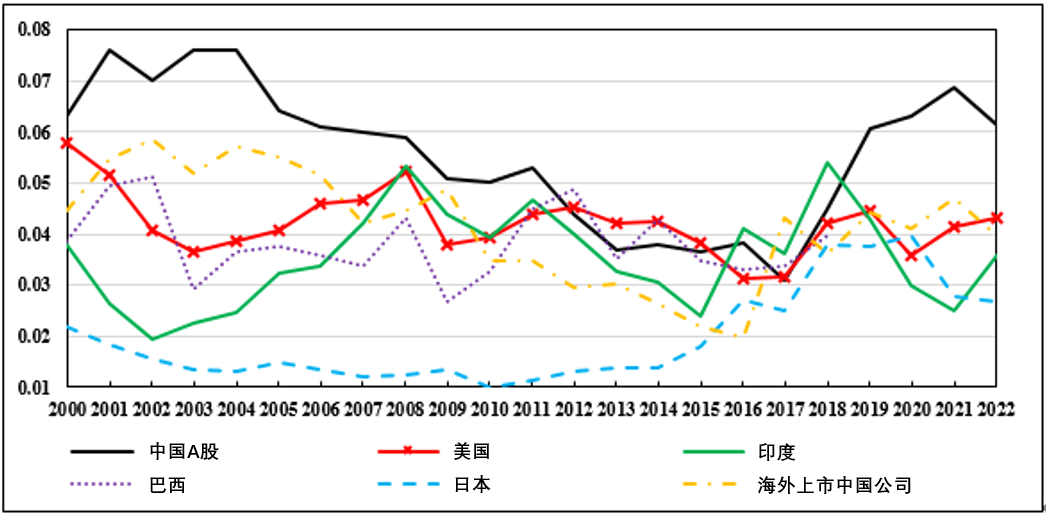

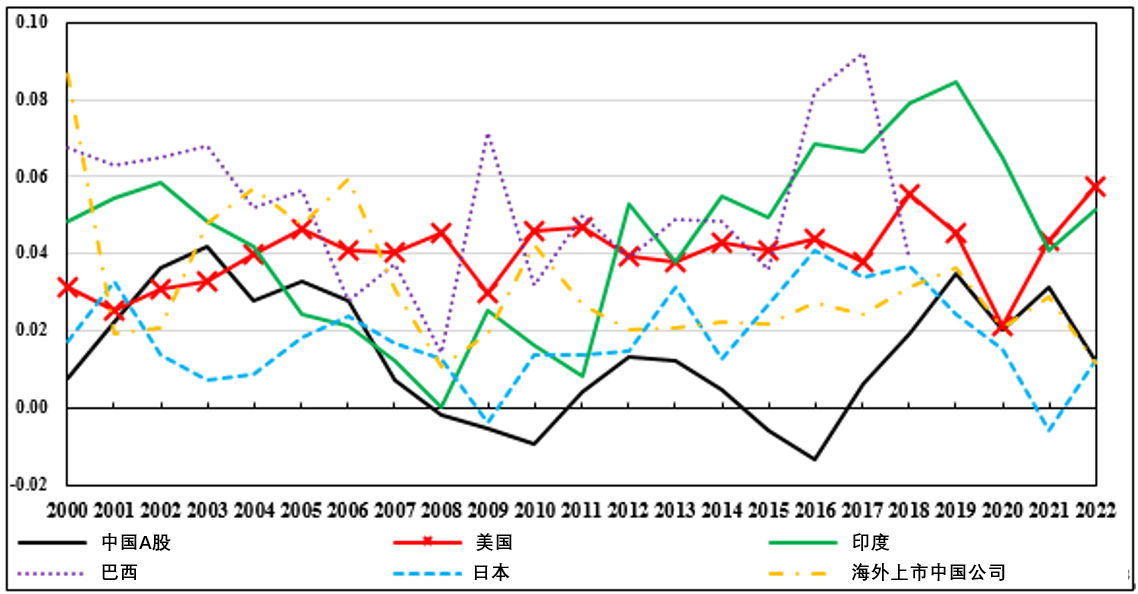

其次是A股上市公司投资效率低下。A股上市公司一年以上的长期投资规模远高于其他主要市场的上市公司,但以净现金流(经营现金流减去长期投资及其他调整项)衡量的投资回报率却处于较低水平(见图2)。中长期投资回报率低很大程度上源自这些企业的决策过程缺乏对管理层和控股股东的制衡机制。本人与合作者的近期研究构建了一个跨国(全球)公司治理指数,包括股权集中度、内部人所有权和董事会结构(董事会规模和首席执行官的角色)等维度,实证分析证明公司治理指数可以解释上市公司之间股票回报和会计绩效的横截面差异。因此,积极提升公司治理水平,尤其是对管理层和控股股东的有效监督以提升经营效率,应是当前我国股票市场建设的一个核心目标。

图2. A股公司、境外上市中国公司和来自其他大国上市公司的投资和净现金流量

注:该图显示了A股上市公司、来自其他大国上市公司以及海外上市的中国公司逐年加权平均的长期投资和净现金流水平。第一张图展示了上市公司的加权平均投资:投资由t年的资本支出按照同年的账面资产进行调整后度量。下方的第二张图展示了上市公司的加权平均净现金流:净现金流的计算方式为(营业收入-营运资金变动-所得税-资本支出)/总资产。每组公司投资和净现金流量以年末该公司总资产为权重进行加权平均。样本仅限于有完备投资、净现金流量和账面资产数据的公司。

此外,研究还发现投资者行为偏差也是解释A股市场股票收益偏低的一个重要原因。虽然近年来机构投资者在A股市场的整体持仓量已大幅提升,但大部分股票交易还是在个人投资者之间完成。如果相当部分个人投资者不完全理解监管环境、公司治理的背景以及“内部人”交易的目的和影响,但对公司前景保持乐观,则当前股票价格可能高于“理性股价”,从而导致股票未来的回报率会更低。

综上所述,注册制改革等修正了A股市场的进入退出激励扭曲问题,但对解决公司治理效率低下和投资者行为偏差的作用有限,这正是下阶段股市高质量发展的重点方向。

三、对策建议

第一,持续完善上市和退市制度,加强企业进出股市的“可预期性”。

首先,上市环节要重点做好包容性与信息披露之间的平衡。具体而言:(1)提高股票发行上市制度的可预期性和稳定性。(2)提升未盈利标准上市企业的数量和类型。支持尚未盈利的潜力企业上市,通过资本市场助力企业快速成长。美股科技“七巨头”(Magnificent 7)都在纳斯达克上市,其中亚马逊、特斯拉等上市初期均处于亏损状态;港股上市的中国科技公司小米、美团和(二次上市的)京东在上市时也都是亏损企业。(3)加强一级股权市场建设,畅通IPO、并购等股权资金退出渠道;同时,优化相关税收等制度,鼓励更多长期资金投早、投小、投硬科技。

其次,除了分类执行财务、市值、重大违规等强制退市规定,可以考虑建立综合的退市规定,并支持企业主动退市。退市过程中的一个核心问题是做好中小投资者保护,尤其针对因上市公司违法违规而造成投资者损失的,应加快推动健全相关投资者保护制度机制。

第二,全面提升上市公司治理质量,提升公司为所有股东创造价值的能力。

(1)完善对控股股东的制衡机制。重点关注股权集中且存在控股股东企业的治理机制设计,谨防大股东“掏空”中小股东和上市公司。董事会架构尤为关键,推动(多名)与控股股东无任何关联的(独立)董事参与公司决策和监管。从严从快惩治上市公司大股东通过离婚、分立、解散清算、海外破产等方式规避监管部门减持规定的行为。

(2)加强高管薪酬与公司业绩的激励捆绑。高管的货币薪酬合同要做好递延机制设计,逐步增加股权激励占薪酬的比例,中长期要实现股权激励占薪酬激励比例的大幅提升。对于有控股股东的企业,CEO和高管在运营中也要有充分的决策权。股权激励要加强基于股价和股东收益(ROE等指标)的业绩考核,提高管理层提升股东收益和股票市值的动机。

(3)强化行政与司法联动。加大对上市公司财务造假、大股东侵占小股东利益、内幕交易、市场操纵等违法违规行为的打击力度,进一步规范市场并提升法治化水平。

第三,鼓励更多中长期机构投资者进入A股并直接参与公司治理。

(1)推动机构投资者积极参与公司重大决策制定。监管部门可以制定相关制度规则并通过充分的信息披露和市场监督,指导机构投资者促进被投资公司的可持续发展,提高客户和受益人的中长期投资回报。更多积极参与公司治理的机构投资者不仅可以减少交易频率、降低市场波动,还能通过在董事会、股东大会的积极发声监督控股股东和高管,并为公司价值创造出谋划策。

(2)优化完善监管制度与配套措施,吸引和保障长期资金入市。推动基于长期市值表现的监管制度改革,避免险资、养老金等因短期波动而加大合规成本,支持长期资金入市。关于长期资金评估,尤其是国有金融机构投向风险较高项目(或权益类产品)的长期资金,建议调整考核标准。其中,一级市场投资不宜以单个项目不亏损作为考核标准,要以投资组合应该达到何种收益与风险的组合为标准;二级市场投资则要考核3年以上的中长期业绩,真正鼓励长期的“价值投资”。

(3)持续完善分红相关的财税政策,激励投资者充分投资资本市场。成熟行业的上市公司为投资者创造价值的核心路径是稳定的高(现金)分红,除了继续鼓励上市公司分红和回购外,针对合伙企业取得上市公司分红收益、股东取得分红收益并再投资、第三支柱养老保险投资上市公司等情形,可以提供一定的税收优惠。

参考文献

[1] Franklin Allen, Jun Qian(钱军), Chenyu Shan(陕晨煜), Julie Lei Zhu(朱蕾), 2024年4月,Dissecting the Long-term Performance of the Chinese Stock Market剖析中国股市的长期业绩, Journal of Finance 79 (2), 993-1054.